こんにちは~もかです!

@mama-asobitai

高配当株投資に出口戦略は存在するのか?

ふとそんな疑問が湧き起こったことから、色々と考えを巡らせてみることに。

その結果、我が家は高配当株投資をやめることにしました。

この記事では、なぜ我が家は高配当株投資をやめたのか?

また、高配当株投資の出口戦略についての考察をしています。

高配当株投資の出口戦略

高配当株投資の一般的な出口戦略と言えば、これ。

高配当株投資に「出口戦略」は必要ない

という考え方ですね。

高配当株投資は資産を取崩す必要がなく、定期的な配当金収入がある投資手法。

資産の取り崩しによる資産の目減りストレスがない。

このようなメリットが高配当株投資の主なメリットとされています。

では、本当にこの戦略は実現できるのか?

我が家が高配当株投資で配当金をもらい続けるには、どうすればいいのか?

この点について考えを進めてみます。

1億円の高配当株で得られる配当金は?

1億円の高配当株投資(利回り4%)をしていると仮定します。

すると、年間で400万円の配当金がもらえます。

ここから税金(約20%)が引かれるので、実際に手元に残るのは、320万円です。

これを12ヶ月で均等に配分すると、1ヶ月当り約26万円の配当金収入がある計算になります。

これだけの配当金があれば、老後の年金(年収500万円の会社員で約15万円/月)を考慮して、1人暮らしで贅沢をしなければ余裕でしょう。

また、老後の夫婦2人暮らしでも、この金額に年金(夫婦共働き年収400万円の会社員で約28万円)がプラスされれば、1〜2ヶ月に一回ぐらいは旅行に行けるような生活は送れるでしょう。

あとは資産を取り崩すことなく毎年これだけの収入が約束されているならば、老後への不安はなくなりそうです。

これだけを見ると、高配当株投資にはしっかりとした出口戦略があって悩む必要はなさそうです。

庶民が1億円の投資資産を築きあげることは可能か?

できるかできないかで言えば、株式投資だけで億り人になることは誰にでもできます。

ただし、莫大な入金力が大前提です。

その上で、投資資産に複利の効果が働き、資産の増加スピードが速まります。

ではその入金力はどこから得るのか?

それは「労働」しかありません。

ではその「労働」により得られるお金は、60歳頃にはいくらになっているのでしょうか?

一般的な会社員が退職する60歳頃の貯金額は、2人以上世帯において平均で約1,850万円、中央値で約1,000万円です。

貯蓄ゼロ世帯を除いた場合は、2人以上世帯において、平均約2,400万円、中央値約1,500万円です。

このように、一般的な会社員として働いたまま退職を迎えると、1億円とは程遠い貯金額となっています。

(この場合は、投資資産ではなく貯金額ですので、その点はご了承ください。しかしながら、例え、若い時から投資を進めていたとしても、平均的な収入では1億円の資産を築くことは困難でしょう。)

参考:60代の平均貯蓄額は?今からでも増やす方法はある? | HOUSEDO

現実的に築くことのできる資産額は?億り人になれるの?

現実的にはどれぐらいの資産を築くことができるのか?

実際にシミュレーションしてみました。

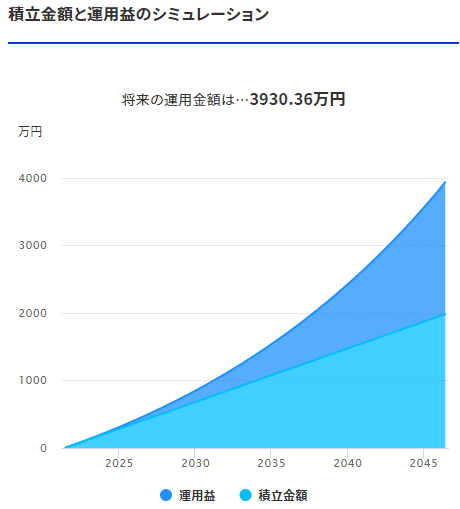

つみたてNISAの場合

【想定】

・25年間を投資期間(35歳から60歳まで)

・投資額66,666円/月(2037年までは毎月つみたてNISAで夫婦2人で満額の積み立て、残りの期間は特定口座にて積み立てるものとします)

・年利5%で運用できるものとします

【シミュレーション結果】

・積み立て金額約2,000万円

・運用益約2,000万円

・運用総額約4,000万円

先ほどご紹介した2人以上世帯の貯金額の中央値1,500万円よりも約2,500万円も多いですね。

また、堅実な投資をしている家庭は日々の生活コストも抑えていることが多いことから、投資以外にさらに現金で1,000万円を貯めることができたものとします。(つみたてNISAと特定口座の合算になるので、あくまで仮定です。)

すると、60歳の時点では2人世帯で5,000万円の資産を築きあげることができたことになります。

が、しかし、これは「つみたてNISA」の場合

高配当株投資だと、このように単純には資産は増えません。

(つみたてNISAであっても暴落時には当然のように資産が減ります。あくまで仮定です。)

高配当株の場合

高配当株投資による資産形成をシミュレーションできるサイトがないのでどうしようもないのですが・・・。

高配当株投資でどれくらいの資産を形成できるのか考えてみました。

【想定】

・25年間を投資期間(35歳から60歳まで)

・投資額66,666円/月(毎月夫婦2人で高配当株を定期購入)

※高配当株投資における配当金は全て再投資するものとします。

(すでにこの時点で、配当金から税金が取られるだけの無意味に思えるお金の動きが・・・。)

つみたてNISAのように税金の支払いを先延ばしにすることが、複利の力を存分に発揮することができ、資産形成のスピードを増加させるのは言うまでもありません。

【シミュレーション予想】

つみたてNISAと同条件で高配当株投資をした場合に、60歳の時点で保有できる高配当株投資資産額は・・・

わかりません!

高配当株はシミュレーションするのがかなり難しいので、予測が立てづらいこともデメリットですね。

高配当株自体のリスク、減配リスク、無配リスクこれらを総合して考えるとなると、素人のわたしには到底無理です😇

どちらにせよ、つみたてNISA、高配当株投資の双方とも、1億円とは程遠い資産総額となりそうです。

高配当株投資の事例

かの有名な三菱サラリーマンである穂高さんは、会社員として約8年間勤め、30歳で約7,000万円の資産を築き上げてセミリタイアされています。

穂高さんの著書である「本気でFIREをめざす人のための資産形成入門 30歳でセミリタイアした私の高配当・増配株投資法」を読んでみて、よくよく内容をみてみました。

「三菱サラリーマンとしての高収入×極度の倹約&節約」により莫大な入金力を確保して投資資産への投資をしています。

会社員時代は収入の約80%を投資に回していたといいます。

とても我が家には真似できないことを成し遂げています。倹約のレベルも並大抵ではありません。

職場に水筒はもちろんのこと、息抜きの時に飲む飲み物は「白湯」です。

わたしの会社員の夫は、自販機の飲み物は買わずに「伊藤園のパック麦茶(50袋入り税込200円前後)」や「激安のコーヒー(豆2kg税込2,268円)」ですが、それとも比較にならないほどの倹約ぶりです。

つまり、「高収入」&「超倹約」を成し遂げて、高配当株投資によるセミリタイヤを実現しているというわけなんですね。

これを考えると・・・

我が家が1億円を貯めることってできるの・・・?

高配当株投資による配当金生活は夢のまた夢なのでは・・・?

日本単元株での高配当株投資について

日本単元株(100株)での高配当株投資による投資手法は、長期投資をする上でリスクが高すぎるものと考えています。

JTやオリックスなどの銘柄は大人気ですが、生涯を通じて持ち続けるものではないのでは?と考えちゃうんですよね。

これらの銘柄がこれから未来永劫、上場廃止になる可能性はゼロではありません。

また、資金が必要になったときに、単元未満で少しずつ売却することは、通常の単元株取引と比較すると手続きが煩雑となり面倒です。(証券会社により対応が異なります。)

となると、単元未満株での投資の方が購入額が低く、売却時にも1株単位で簡単に売却できることから、リスクの低減になりえます。

ということで、わたしはネオモバイル証券での高配当株投資を選択したのでした。

次に実際にわたしがネオモバイル証券での投資を行っていたので、そのことについても考えてみました。

ネオモバイル証券での高配当株投資について

我が家が主に買い進めていたのはネオモバイル証券による日本個別株による高配当株です。

利回り3~5%の銘柄を中心に約20社の個別株を買っていました。

しかしながら、これらを長期投資として継続していくのは困難だという結論に至りました。

その考えに至った過程についての理由を書き進めていきます。

ネオモバ高配当株投資をやめた理由その1|銘柄分析に時間をかけることがめちゃくちゃ大変

20社もの会社の決算や動向を分析するのはわたしには無理・・・

日々の家事に育児にお仕事に・・・

こんな状態で銘柄分析をして、日々の経済ニュースに目を光らせ、四半期ごとの決算を評価していくことができるわけがありません。

そもそも決算書も詳しく読めないのに、個別株に手を出すべきではなかったなと・・・。

ネオモバ高配当株投資をやめた理由その2|会社の倒産リスクに対するヘッジ(回避)方法が不明確

形あるものはいつか壊れます。

大企業であってもそれは当てはまります。

私は現在30代後半、平均寿命まであと50年ほどあります。

ということは、高配当株とあと50年付き合い続けていく必要があります。

20社のうち50年間も生き残ることができる企業はいくつあるのでしょうか?

わたしには想像がつきません。

これから高配当株投資を一生をかけて続けていくことになると、1つの企業が倒産、はたまた吸収、合併するたびに別の高配当株へ乗り換える必要があります。

令和2年にありました「NTTドコモ」や「ファミリーマート」などの大企業の上場廃止はまだ記憶に新しいところかと思います。

これらの企業のように、倒産ではなくとも上場廃止となることで、高配当株が予期せぬ現金化することがあります。

つまりは、自分の予期せぬ時点で「年間の配当金が減る」ことになるのです。

それなら、別の高配当株を買い直せばいいのでは?

という話もあるのでしょうが、そもそも高配当株投資は「いつ買っても大丈夫!」という投資手法ではないことにも注意が必要です。

ネオモバ高配当株投資をやめた理由その3|高配当株投資はアクティブ投資

高配当株は、暴落や一時的な株価の下落タイミングに合わせて買い進めることになります。

穂高さんやバフェット太郎さんのように一定の金額を毎月入金していく方法もありますが、資産形成の効率を考えると推奨される買い進め方ではありません。

穂高さんは「近い将来の配当収入を少しでも増やしたいことから高配当株投資を進めた」と著書で述べておりますが、その心の支えは安定した莫大な入金力が支えになっていたのではないかと考えます。

高配当株の株価が低い時に買ってこそ、配当利回りを上げることができるので「高配当株は暴落時に仕込め」などと言われています。

当たり前の話ではあるのですが、これができたら苦労しません・・・。

暴落を予想することなどわたしにはできませんし、できるようになるために毎日死に物狂いで投資の勉強をして日々の生活を犠牲にしたくはありません。

アクティブ投資というのはそれほどまでに難しいものであり、初心者がかんたんに利益を出せるものではないということです。

高配当株を売る時の精神的負担が果てしなく大きい

「は?高配当株は売らないのが大前提なのに、何言ってるの?」

このように思われた方もいるかと思います。

果たして本当に高配当株を売る必要はないのでしょうか?

入金力が並大抵でない高配当株投資家は、高配当株を売却する必要はないでしょう。

十分すぎるほどの配当金があれば、よほどの贅沢をしない限り日々の生活は配当金だけでまかなえるはずです。

1億の投資資産があれば、一部の高配当株が上場廃止になったとしても、また別の高配当株を買ってしまえば、配当金が著しく減るようなことはないでしょう。

では、我が家に当てはめてみると・・・

現在の収入状況では60歳までに1億円の資産を形成することは不可能だということがわかっています。

つまりは、退職後の高配当株資産の状況次第では、「高配当株からの配当金」+「高配当株の売却による現金化」この方法を取らざるをえません。

これって、めちゃくちゃツラくないですか?

高配当株を売却すれば、売却額を得ることができます。

タイミングが良ければキャピタルゲイン(売買差益)を得ることもできます。

しかしながら、同時にインカムゲイン(配当収入)を失います。

これが年々続いていくとなると、目減りする資産と目減りする配当収入を同時に目の当たりにすることになり、精神的負担が大きくなることは明白です。

十分な投資資産を築くことができないまま、高配当株投資による配当金生活を送ることは精神的負担が大きすぎるために、老後に不安を感じながらの生活になってしまいそうです。

何度も押し寄せる「課税の波」が長期の資産形成において非効率

前項で述べましたが、高配当株の売却を必要とする場合はもう1つの懸念事項があります。

それは、売却する高配当株のキャピタルゲイン(売買差益)には課税されるということです。

これは税制優遇制度が使いづらい高配当株投資には非常に不利な条件です。

NISAで高配当株を買い進めることもできますが、NISA制度は恒久制度ではないので、わたしの老後に活用できない可能性があるのです。

となると、インカムゲインで課税、キャピタルゲインで課税となれば痛手です。

さらに米国株投資であれば、配当金には米国の税金もかかるため課税のオンパレードとなります。

外国税額控除は確定申告により税金の還付を受けることもできますが、手間がかかることは理解しておく必要があります。

配当控除という手段もありますが、「損益通算ができない」などのデメリットもあり、その出口戦略にはかなりのシミュレーションや思考を巡らせる必要がありそうです。

高齢になり思考判断が鈍くなることも考慮すると、できるだけ手間にならない選択肢が大事になることもありますからね。

トータルリターンはインデックス投資に劣る可能性が非常に高い

高配当株投資はアクティブ投資と言われています。

つまりはよほどの投資手腕がないと、高配当株投資はインデックス投資に勝てません。

機関投資家という投資のプロに勝ち続けることができる自信がある方は、アクティブ投資である高配当株投資を主軸に投資を進めていくのがよいと思います。

「機関投資家こそが市場」と言われる市場平均をイチ主婦が出し抜けるわけがないことを肝に命じ、投資を続けていくことがわたしの目標です。

となると、これまでに述べた通り私には不向きな投資手法ということです。

わたしはこれまでにインデックス投資に係る以下の7冊の本を読んできました。

- お金は寝かせて増やしなさい(著者:水瀬ケンイチ)

- マンガ お金は寝かせて増やしなさい(著者:水瀬ケンイチ)

- 全面改訂 ほったらかし投資術(著者:山崎元、水瀬ケンイチ)

- 全面改訂第3版 ほったらかし投資術(著者:山崎元、水瀬ケンイチ)

- 敗者のゲーム 第6版(著者:チャールズ・エリス)

- 敗者のゲーム 第8班(著者:チャールズ・エリス)

- ウォール街のランダム・ウォーカー(著者:バートン・マルキール)

これらを読んだ結果、アクティブ投資で結果を出すためには、投資のプロである機関投資家との勝負に勝つ必要があり、イチ主婦が臨む場ではないことが明白です。

高配当株投資=アクティブ投資

もし、この方程式が正しいのであれば、「高配当株投資は、我が家がやるべき投資手法ではない」ということになります。

さいごに|高配当株投資をやめた理由まとめ

- 入金力不足

- 投資に時間をかけることが難しい

- 近い将来のキャッシュフローは労働で得る

- 我が家の投資目的は老後の資産形成がメイン

- 投資に時間をかけてもプロに勝てるわけではない

- 「高配当株=アクティブ投資」であるなら、インデックス投資に負ける可能性が高い

以上の考えの結果、我が家では高配当株をやめることにしました。

あくまでわたし個人の考えであり、高配当株投資を否定するものではありません。

高配当株投資をやっていて、実際に配当金が入ってくることで嬉しくなっていたこともあります。

目に見える資産の増加という点では、配当金の存在は精神的な支えにもなりえると思いました。

しかしながら、そもそも老後の資産形成を目的としているのに、高配当株投資で近い将来のキャッシュフローに注力する必要があるのかが疑問です。

それなら、労働でキャッシュフローを得た方が手っ取り早い選択肢なのではないかと。

「老後の資産形成」はつみたてNISA、「イマ」の生活は労働で得たお金で充実させる。

このように考えを巡らせたこともあり、我が家では「高配当株投資をやめる」決断に至った次第です。

ママあそび隊

ママあそび隊