「卵は1つのかごに盛るな」

投資をしている人なら誰もが聞いたことのある格言です。

資産を1つに集中させると、全てを失うことがあるかもよ。

まぁ、そんな意味合いです。

では、庶民の資産形成において資産をどれほど分散させる必要があるのか?

そもそも分散とは?

そんなことを考えながら庶民の投資に必要な資産分散について考えてみます。

そもそも「分散」とは?

分散とは、投資対象を分散させリスクを低くすること。

リスクを分散させるという考えではなく、あくまで投資対象を分散させることです。

リスクは「将来のリターンのぶれ幅」を示すものなので、リスク分散と言ってしまうと意味がわからなくなってしまいます。

ファイナンス理論では個別株のリスクは「分散投資」によりゼロとすることができるため、理論上は個別株からはリターンが生まれない、とされています。

つまり、分散投資はリスクの軽減(ぶれ幅、不確実性の減少)を目的とするために必要となってきます。

新たな投資先のリスクは何%?

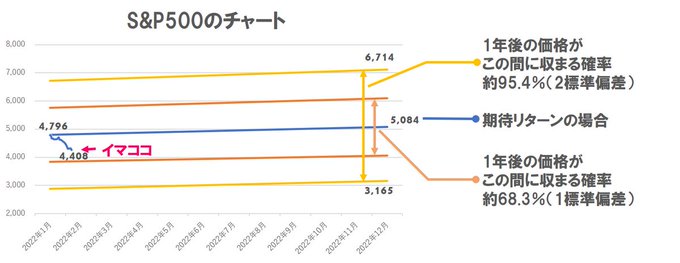

リスクは数字で表すことができます。

期待リターンが数字で表されているようにリスクも数字で表されています。

ただ、投資のリスクは証券会社の説明などを見ると、あたかも「元本割れすることがリスク」と言わんばかり。

そのためか、投資のリスクについてあまり理解をせずに投資を始めている人も多い印象…。(かつての私がまさに…。)

もし、新たな投資先を考えるならまずはリスクに注目。

リスクが大きければ自身のリスク資産全体に大きな影響が出ます。

例えばですが、レバレッジ商品を加えることで、リスク資産全体のリスクだけが大きく向上し、期待リターンが割に合わなくなることがありえます。

そのため、投資対象のリスクを確実に数字で把握することが大事です。

推計できるものこそがリスク

リスクは数字で表すことができるため、推計することができます。

「1年後にはどれぐらいの値幅の中に収まる可能性が高いか」、「暴落時にはどれぐらいの減少率になるのか」など、資産運用する上でリスクの推計は必須です。

リスクの推計をしないと、自身の資産がどこまで減少するのか見当もつかないことになり、狼狽売りすることになります。

もし自身のリスク資産全体のリスクの推計ができないのであれば、それはギャンブルに近いものになってしまいます。

「どれぐらいの割合かわからないけど、将来的には増えるらしい」

これはもはや資産運用ではなく、ただの運任せです。

気付いた時にはリスク許容度をオーバーしていることだってありえます。

時価総額加重平均型のインデックス投資は理想の分散

庶民の資産形成において分散投資の必要性はインデックス投資だけで事足りてしまうと考えます。

時価総額加重平均型のインデックス投資は理論上は理想の分散投資です。

インデックス投資は、個別株の持ちうる個別リスクを分散によりゼロとする分散投資です。

インデックス投資の他に投資対象を増やす、ということは、リスクを軽減させることができるかどうかをよくよく考える必要があります。

「とりあえず金に投資してみるか」と、金に投資した場合に自身のリスク資産のリスクを数字で把握することができるのか?

もし数字で把握できないなら投資すべきではない、と考えます。

投資商品のそれぞれの特性はよく理解したつもりでも、それらを合わせたリスク資産全体の特性がわからないようでは本末転倒です。

ただでさえ市場リスクというコントロールが効かないものがあるのに、余計なことをしたがために、よりコントロールが効かない資産になってしまいかねません。

【まとめ】庶民の投資に分散は必須

普通の人にとっては、リスクを減らすために分散投資は必須です。

嬉しいことに、分散はインデックス投資商品に投資することで目的が達成されます。

そのため投資が趣味でもない限り、別の投資商品に投資する必要などはありません。

インデックス投資は暇でやることがないから、個別株や高配当株で投資に楽しみを求める。

その投資、実は分散にはなっておらず、リスクが高まっているだけの可能性が…。

そして、そのリスク資産全体のリスクが計算できるならまだいいのですが、普通の人にとっては超難解です。

つまり、リスクを数字で把握するということは、「余計なこと」をしないための1つの方法でもあるのかもしれません。

我が家の投資への考え方

ママあそび隊

ママあそび隊